「Trend Research by LD Capital」BTC二层网络之Stacks

摘要:

矿工收益可持续性问题显现,比特币社区面临潜在的算力危机,比特币智能网络生态发展可有效提高网络使用率,解决矿工收入可持续性问题。但网络拥堵问题严重阻碍比特币网络生态发展,L2 方案重要性凸显。其中Stacks在BTC二层网络项目中生态最为繁荣,2023年底即将迎来重大更新。

本文将介绍Stacks的机制以及其生态内两个重要DeFi协议:ALEX 和 Arkadiko Protocol。

BTC 区块奖励每次减半,矿工收益也随之减半,由于BTC交易贡献的手续费占矿工收入比例不足5%,因此过去一直靠着BTC价格翻倍来支撑算力体系。随着BTC市值提升,波动率逐渐减少,减半后挖矿奖励可能会逐渐无法覆盖算力成本,所以BTC需要一个可持续的收入来源。随着应用的爆发,ETH 的生态应用已经解决了持续性收入的问题,而目前由于比特币网络出块时间和智能合约限制,因此无法获得可持续收入。

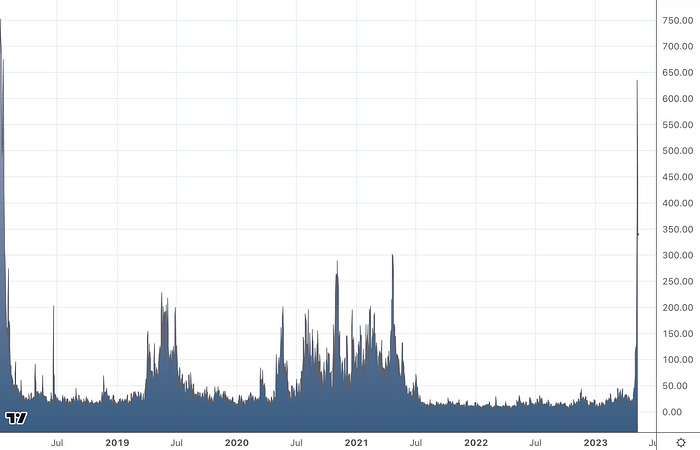

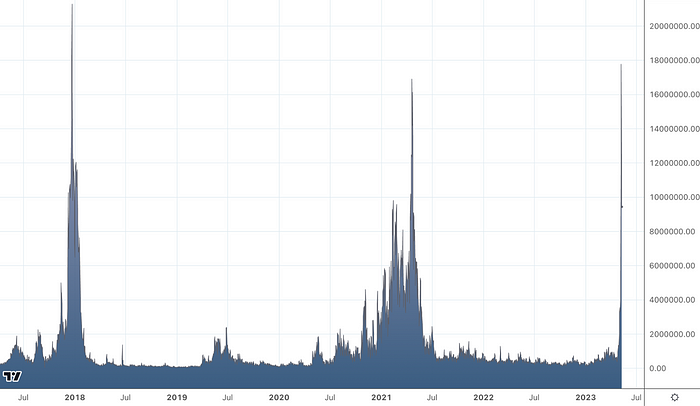

比特币NFT协议Ordinals揭开了比特币生态爆发序幕,网络使用率增长,手续费飙升至18年初水平。截至5月11日,Ordinals BRC20代币种类突破1.4万,铭文锻造数量突破580万次,矿工收益也随之增长。2019年中和2021年比特币网络日交易费用增长收益于整体市场高度活跃,而本次交易增长来自比特币生态创新发展,BTC日交易费用最高达到600+BTC。

图:BTC网络每日手续费总和,按BTC计算

但是BTC网络的容量和速度限制了相关交易活动的发展,如果BTC像ETH生态有L2层创造更多用例和手续费,可以大大增加网络矿工的收益,保持算力的增长。

BTC减半临近,BTC L2 概念热度持续上升。

按照当前比特币网络的出块速度,减半预计发生于2024年5月,BTC减半一直是市场热度最高的事件之一。随着减半时间临近,资金会更多聚焦在比特币上,但由于市值过大,投资比特币只能获得市场Beta收益,释放BTC流动性以及扩展BTC应用层的L2项目很可能会成为资金追求Alpha收益的首选标的。

Stacks在BTC二层网络项目中生态最为繁荣,2023年底即将迎来重大更新。

由于技术开发难度高,因此BTC上的L2项目数量一直较少,并且市场热度也较低。虽然大家都熟知闪电网络,但Lightning Network专注于P2P支付,并不是Stacks的直接竞争者,Stacks是目前BTC L2 概念里生态发展最繁荣的项目。2023年底,Stacks将进行的Nakamoto升级将带来网络性能的全面提升,同时上线重要产品 — — SBTC。叠加BTC减半周期,Stacks存在获得超额市场资金进入的可能性。

背景事件:

图:STX价格走势

2023年2月21日,时隔7个月BTC价格首次突破 25,000美元大关。基于比特币NFT协议Ordinals的Ordinal Punks 掀开了BTC NFT项目爆发的序幕。根据机器人Ordinal Punk Sales推特信息,铸造价0.01 BTC的Ordinal Punk售价曾高达到9.5枚比特币,价值超过24万美元。

Ordinals是比特币NFT协议,由Casey Rodarmor于2023年1月21日推出的,核心技术点为:通过在 taproot script-path交易的脚本添加特定内容对比特币最小单位satoshi进行唯一化,从而实现可追踪。具有特定内容的satoshi可被理解为是比特币网络上的NFT。使用Ordinals不需要比特币侧链或二层网络,可以在对比特币网络不进行任何更改的情况下进行使用。

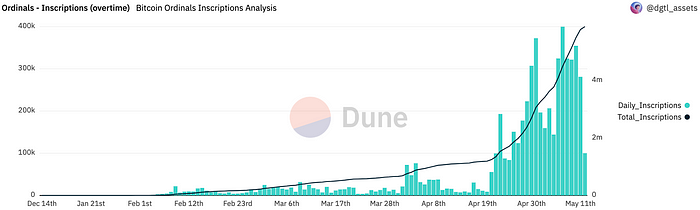

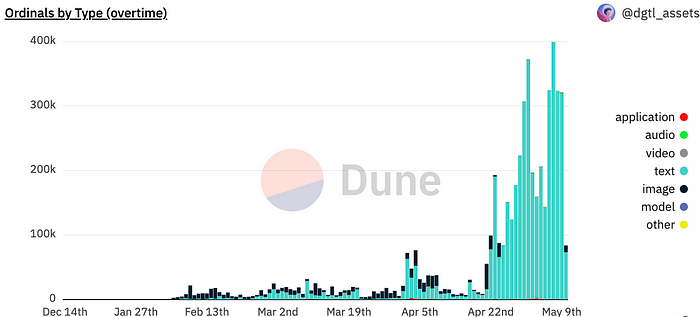

随后,用户 @domodata认为当Ordinals协议中附加的信息设为统一的标准时,那么Ordinals协议不仅可以发布非同质化代币(NFT)还可以发布同质化代币(FT)。因此@domodata在3月8日通过Ordinals协议创建的第一个试验性BRC20标准代币ORDI,截至5月10日,ORDI历史价格最高突破29刀,BRC-20代币种类超过1.4万种。Ordinals铭文锻造次数累计高达570万次,5月7日单日峰值为40万次。此外,Ordinals主要类型为图片和文本,4月23号文本类型(BRC20)代币爆发使比特币网络使用率大幅提高。

图:BRC20代币

图:Ordinals铭文锻造次数

图:BTC铭文锻造类型

BTC NFT和BRC20的火爆也带动了比特币链上交易费上涨,矿工收益随之增长,以美元计价的单日手续费峰值已经持平2017年底牛市、2021年4月牛市时的水平。Ordinals带来了新的风潮,但BRC20和BTC NFT并非创建在实际用例上,BTC NFT和BRC20的交易量是否会热度减退后消失在大众视野中还需要时间去检验。

图:BTC 每日交易手续费按美元计算

与此同时,随之而来的是比特币网络堵塞,未确认交易笔数高达将近40万笔。比特币开发人员Erik Aronesty和Ali Sherief都发起讨论“是否需要拒绝非标准Taproot交易”来解决比特币网络拥堵问题。社区大部分人反对该提案。5月7日, 跨链项目Interlay创始人提出将以太坊等链上资产跨链到Bitcoin链上的BRC21标准,但比特币网络拥堵是比特币生态发展的关键阻碍之一。

图:比特币网络情况(2023.05.10)

由BTC NFT发行和BRC-20的热潮引起的矿工费用增长现象、比特币网络拥堵问题和比特币网络生态发展方向,这都值得我们再次思考BTC L2 这个诞生已久的概念及其未来发展前景。

BTC layer2

历史讨论

比特币的第二层网络(BTC L2)解决方案是为了解决比特币网络的扩容和高手续费问题而诞生的。早在2015年,Joseph Poon和Thaddeus Dryja就提出了闪电网络的概念,这也是目前大家最熟知的一个项目。闪电网络通过建立支付通道,实现了快速、低成本的比特币交易,大大提高了比特币网络的扩容能力,并且闪电网络目前节点数量和应用场景都在快速发展。

闪电网络主要解决了BTC支付速度慢和成本高的问题,但并没有解决BTC缺少原生应用构建的问题。所以与闪电网络同期还提出的概念还有比特币的侧链(Sidechain)。Blockstream首先提出并且自己开发了一条侧链Liquid Network,于2018年上线。同一时间上线协议还有RSK(Rootstock),名气要比Liquid更大。

基于BTC的 L2开发工作量巨大且技术难度很高 ,RSK和Stacks逐渐成为BTC L2 中为数不多的可以实现比特币网络构建应用的项目。

在2019年前后,以太坊网络生态项目欣欣向荣,而BTC网络则经营惨淡。社区开始讨论我们是不是真的需要BTC L2 ,还是我们只是需要一个良好的BTC 跨链协议,把BTC的流动性释放出来。比特币锚定币协议迎来了爆发,目前最大的BTC 锚定币协议就是在这个时期诞生的。从后来的发展来看,无论是BTC锚定币还是基于BTC的稳定币,都遇到了问题:

1)最主要的是安全性和可靠性。由于这些协议往往只是将BTC锁定在多签地址中,因此签名方的安全性和协作关系成为潜在的隐患,导致大额资产用户不敢使用锚定币方案;

2)缺乏比特币生态原生的应用场景,严重依赖以太坊。一个可靠的BTC L2网络的重要性毋庸置疑,它将为更加原生以及安全的比特币锚定币提供底层技术框架,同时也为比特币二层应用的开发提供环境,是把BTC从被动收入资产转变为主动收入资产的关键。

2015年至今,又陆续提出了驱动链(Drivechain),RGB协议(RGB Protocol)以及Statechains等不同方案,本报告将聚焦于Stacks进行分析。

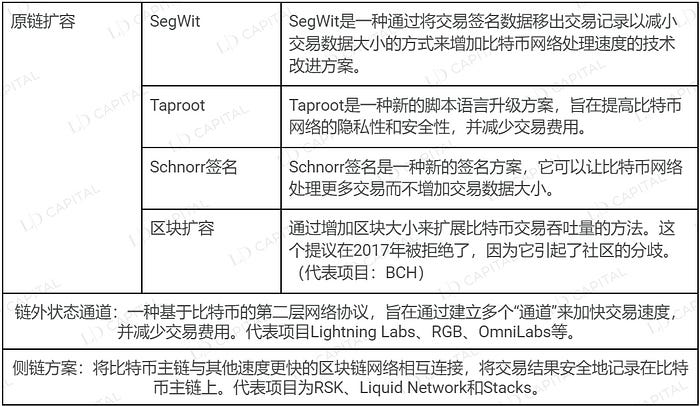

历史上比特币扩容项目的几个重要方案:

Stacks 项目介绍

1.项目简介及路线图

Stacks 是一个比特币智能合约层,它的目标是使智能合约可以在比特币区块链上无需信任地使用比特币作为资产并结算交易。

Stacks 的初始版本于2021年初推出,引入了比特币交易结算,采用Clarity语言用于智能合约设计以及支持BTC进行资产原子互换等功能。Stacks层的目标是通过将BTC转化为生产性而非被动性资产,并启用各种去中心化应用程序来增加比特币经济。

尽管 Stacks 没有直接称自己为 Sidechain,但我们认为 Stacks 本质上仍是在 Bitcoin 链外构建了一条新链,拥有独立的治理结构和交易模式。不过与通常意义上的 Sidechain 只通过跨链桥桥接资产不同,Stacks 通过在比特币主链上提交锚定交易来实现与比特币主链的集成,这些锚定交易包含了Stacks链上区块头信息的摘要和一些附加信息,并被广播到比特币网络中以确保其不可篡改。此外该项目允许应用程序和智能合约使用BTC作为其资产或货币,在比特币主链上结算其交易。

所以可以定义为 Stacks 是一种创新的 Sidechain 模式。与 ETH 的 Rollup 方案即所谓“原生 Layer2”相比,两者都是将多个交易打包成一个批次,并将其提交到区块链上进行验证。这种方式可以有效减少区块链上的交易数量,从而提高整体性能。主要区别是:

1.验证机制不同:Stacks使用PoX(Proof of Transfer)共识算法,而Optimism Rollup使用PoS(Proof of Stake)共识算法。

2.安全性不同:ETH转POS机制后,矿工和验证者是同一个角色,且Rollup链上的验证节点需要质押一定数量的ETH作为安全保证。而 Stacks 中矿工和交易验证者是两个角色,交易验证者需要质押 STX代币(挖BTC),矿工则需要在 Bitcoin 主链上质押 BTC(挖 STX)。

2018 Q4 主网上线

2018 Q4 发布官方钱包Hiro Wallet

2019 Q2 向SEC提交5,000万美元,申请获得合规代币发行

2019 Q2 Stacks 2.0 白皮书发布

2019 Q2 引入Clarity合约开发预言

2019 Q3 成为第一个SEC合规的公募项目

2019 Q3 通过代币发行筹集2,300万美元

2020 Q1 实现挖矿转移证明(POX)共识机制

2020 Q2 Stacks 2.0测试网上线

2020 Q2 向SEC提交发展报告

2020 Q4 Stacks 2.0上线后 STX不再被视为美国法律监管的证券(SEC并未公开同意本观点)

2021 Q2 发布Stacks Accelerator 生态发展项目

2021 Q2 发布Stacks扩容方案Hyperchain

2021 Q4 对Clarity合约进行审计

2022 Q2 发布2.05.0.2.0版本

2023 Q1 Stacks 2.1版本发布

2023 Q1 上线Hiro 开发者平台

2023 Q4 重大更新,Nakamoto网络发布

2023 Q4 重大更新,SBTC发布

2.Stacks 的架构以及是如何工作的

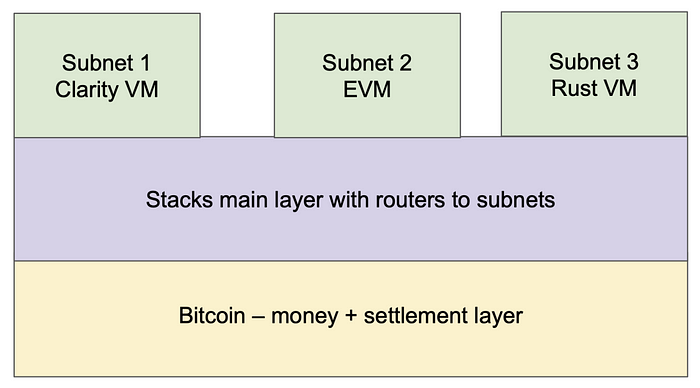

Stacks的技术架构包括核心层和子网,应用程序开发人员和用户可在核心层和子网之间进行选择。Stacks主网去中心化高、但吞吐量低,子网去中心化程度低但吞吐量更高。给定子网的矿工/操作者可以要求矿工集之间具有高网络带宽,例如采用数据中心节点,甚至可以将子网矿工集列入白名单以确保高性能。

图:Stacks架构

Stacks核心层基于PoX(转移证明)机制与比特币层进行交互,PoX是类似PoS的权益质押,二者交互过程如下:

图:stacks各角色交互过程

STX矿工通过在比特币区块链上发送交易来参与领导人选举,可验证随机函数VRF随机选择每轮的领导人 (同时给予较高的BTC出价更多权重), 领导人在Stacks链上写入新的区块。

STX 持有者可以参与共识,并通过参与一个名为“Stacking”的流程获得BTC奖励。这个流程是用户将他 们的STX锁定一个奖励周期 (大约两周),运行或支持一个完整的节点,并通过STX交易在网络上发送有 用的信息。积极参与Stacking的STX持有者将获得该周期的比特币奖励。

1. PoX矿工在比特币层上进行竞标,以成为下一个区块的领导者。他们通过花费比特币来参与竞标,并且获得STX代币作为奖励。

2. 一旦PoX矿工赢得了领导者竞标,他们将开始创建新的区块并将其添加到Stacks层中。这个过程是通过链锚定实现的,即将Stacks区块链中的信息与比特币区块链上的信息进行绑定。

3. 在Stacks层中,新的区块包含了所有最新的交易和状态变化。这些交易和状态变化被广播到整个网络,并且由其他节点进行验证和确认。

4. 一旦新的区块被确认,它就会被添加到Stacks区块链中,并且所有相关方都可以看到最新状态。

Stacks核心层与比特币层之间的交互是通过一种名为“链锚定”的过程来实现的。链锚定是将Stacks区块链中的信息与比特币区块链上的信息进行绑定的过程。这个过程确保了Stacks网络中发生的所有交易和状态变化都可以被追溯到比特币区块链上,并且可以被证明是由比特币网络所认可和保护的。

具体来说,每个Stacks区块都包含一个指向前一个Stacks区块和一个指向前一个比特币区块的哈希值。这个哈希值是通过将前一个比特币区块的哈希值与前一个Stacks区块的哈希值进行组合而生成的。这样,每个新的Stacks区块都会在其头部包含指向前一个比特币区块的哈希值,从而将两个网络绑定在一起。

具体举个例子:

假设Alice是一个Stacks PoX矿工,她想要成为下一个区块的领导者。她可以通过在Stacks网络上花费比特币(BTC)来进行竞标。她的出价越高,她成为领导者的概率就越大。这个竞标过程发生在Stacks链上,而新的区块则写入比特币层。

一旦Alice赢得了领导者竞标,她将开始创建新的区块并将其添加到Stacks层中。作为奖励,Alice将获得一定数量的STX代币。这些STX代币是由其他Stacks用户支付的交易费用所组成,并且由于PoX机制,这些代币是通过Alice花费BTC来获得的。

总之,PoX与比特币的PoW共识机制不同,但它使用已经挖掘出来的BTC而不是挖矿的电力作为安全保障,并且使用STX代币而不是BTC作为矿工奖励。

Nakamoto升级

Nakamoto升级是Stacks的下一个主要升级,预计在2023年Q4推出。这个升级意义重大,因为它将引入五个重要功能。其中最值得关注的是:Stacks交易由比特币网络保护安全性。这个功能使Stacks交易更加安全和可靠,并且成为真正意义上的Layer2而不是一条拥有自己独立状态的侧链。其次,引入去中心化、双向比特币锚定(sBTC),可能推动解锁价值数千亿美元的“比特币 DeFi 市场”。最后,4–5秒的出块速度以及支持其他网络的编程语言(比如Solidity ),大大提升了网络性能,降低了开发者进入的难度,为生态项目的爆发提供了条件。

根据Stacks 12月发布的白皮书中关于Nakamoto升级信息,更详细的内容如下:

- 和BTC共享网络安全性:使得Stacks交易能够获得比特币的最终确认;大约经过100个比特币区块或大约一天的确认后,Stacks层上的交易将会被整个比特币网络的哈希算力所保护。这意味着,要撤销这些交易,攻击者需要攻击整个比特币网络。这些交易在比特币网络上进行结算,并拥有比特币的最终性。此外,Stacks层与比特币网络同时分叉,因此任何在Stacks层上的状态都会自动跟随比特币的分叉。

- SBTC :引入一种新型的去中心化、非托管的比特币挂钩资产sBTC,使得智能合约能够更快、更便宜地运行,而不会危及安全。这也使得Stacks层上的合约能够通过挂钩交易信任地写入比特币网络。Stacks已经支持BTC原子交换,使比特币地址能够拥有并移动在Stacks层上定义的资产。已实现的Magic swaps和Catamaran swaps是比特币L1和Stacks层上资产之间的无信任原子交换的例子。此外,用户可以在比特币地址上拥有Stacks层上的资产,例如STX、稳定币和NFT,并通过比特币L1交易进行转移。

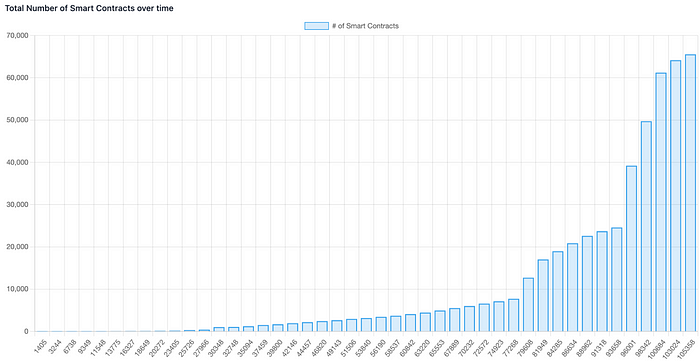

- Clarity语言:Clarity语言一种用于可证明智能合约的安全、可判定语言。使用Clarity,开发人员可以在执行之前就能够输出执行结果,确定合约能够做什么和不能做什么,Clarity语言对链上智能合约的安全性可以大幅提高。举个例子,当前对某个合约进行签名或者执行一笔转账时,在确认之前就可以确定签名操作在经过合约操作后你的账户余额。截至2022年12月,已有5,000多个Clarity合约在Stacks层上部署。

- 比特币状态读取:可以完整的读取比特币链的数据,支持读取比特币交易和状态变化,并执行由比特币交易触发的智能合约。比特币读取功能可以使比特币L1层网络数据和L2层网络数据保持同步。

- 快速出块以及定制化子网支持多种开发语言:目前出块时间为10分钟,升级后利用拜占庭共识可以达到4–5秒的出块速度,打破了BTC 10分钟出块的限制,在比特币每次出块时将交易哈希写入比特币保证网络安全。此外,可扩展性层如子网可以在性能和去中心化方面做出与Stacks 主网不同的权衡。子网可以支持其他编程语言和执行环境(例如以太坊的 Solidity 和 EVM),这使得所有以太坊智能合约都可以使用比特币锚定的资产,并在比特币链上结算。

SBTC

SBTC是Nakamoto网络升级中的核心产品,当BTC L2 网络建立后,链上如果缺乏原生资产,二层网络的金融生态是无法运行的,而SBTC则解决了这个问题,可以支持去中心化的Bitcoin 借贷、Bitcoin 支持的稳定币等等。同时,SBTC相较于当前BTC 锚定币方案,具有更加去中心化以及更加原生锚定的特点,可以从BTC锚定币市场中获得一定份额,有望大大增加Stacks网络的TVL以及用户量。

SBTC的特点在于,SBTC的验证者是由动态变化的签名者组成的去中心化集合,它打破了BTC多签地址最多15个以及无法更换签名人的中心化困境。另外一方面,作为Stacks二层网络的核心资产,劣势是在ETH生态缺乏主流应用的激励支持,优势是会获得Stacks网络所有DeFi应用的激励。最后,基于SBTC的稳定币,也为SBTC的市值提供了想象空间。

图:SBTC锚定/解锁过程

BTC锚定资产的基本原理是:

- Lock-Mint

在 BTC 链上锁定 BTC,目标链上铸造锚定资产 - Burn-Unlock

在目标链上销毁锚定资产,在 BTC 链上释放 BTC

由于 BTC 链不具备图灵完备性,在 BTC 链上锁定 BTC 的环节,需要通过一个托管账户来完成,该托管账户由见证人来管理;当 Burn 交易发生时,必须由见证人手动去完成 Unlock 环节。

BTC 锚定币应用链具有图灵完备性的(比如WBTC在ETH链),所以在 Lock-Mint 环节上。可以选择在目标链上部署 BTC 轻节点合约,当用户把 Lock 交易传递给轻节点合约时,进行合约验证并执行 Mint 动作,也可以选择依旧靠见证人验证 Lock 交易并执行 Mint 。

BTC锚定资产设计的关键点在于见证人机制,这决定了锚定币是中心化方案还是去中心化方案,以及资产的安全性。

SBTC的Mint以及Burn具体过程如下:

用户想要将BTC转换为SBTC时,他们需要将BTC发送到一个多签地址,并在Stacks网络上发起一个交易。这个交易会触发一个智能合约,该合约会向多签地址发送BTC,并在Stacks网络上创建相应数量的SBTC资产。当用户想要将SBTC转换回BTC时,他们需要向智能合约发送一条消息,并在Stacks网络上发起另一个交易。这个交易会触发另一个智能合约,该合约会销毁相应数量的SBTC资产,并向用户发送相应数量的BTC。

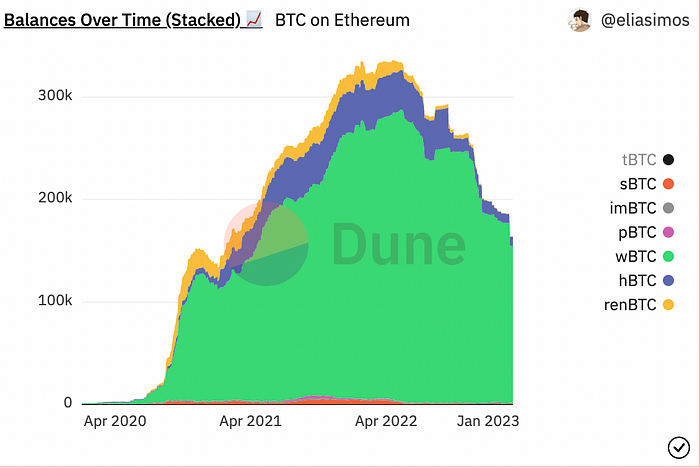

以太坊链上BTC 锚定币分析

图:以太坊链上BTC锚定币情况

2020–04–01 2500 BTC

2022–05–01 334,541 BTC +133.8X

DeFi Summer 对TVL的追逐,带来了BTC 锚定币的快速增长,BTC 锚定币流通市值峰值对BTC市值占比约为 1.57%。WBTC 市值占比最大 83%,HBTC 市值占比第二 11.5%。中心化 BTC锚定币占比95%以上,去中心化方案中 REN BTC规模最大,占比2%左右;2020年11月REN BTC占比到达过15%。

Stacks和RSK比较

Stacks和老牌BTC二层项目RSK都是基于比特币的智能合约平台,它们都旨在扩展比特币的功能和应用场景。以下是Stacks相对于RSK的一些优势:

1. 更深入的与比特币的连接:Stacks层与比特币主链之间的连接更加深入和紧密。具体来说,Stacks层使用了一种技术来实现智能合约功能,这使得Stacks层可以直接使用比特币作为其资产或货币,并且可以在比特币主链上结算交易。这种设计使得Stacks层更加紧密地与比特币主链相连,并且可以更好地利用比特币的安全性和稳定性。

2. 更高效的智能合约执行:Stacks层采用了一种名为Clarity的新型智能合约编程语言,它旨在提高智能合约的可靠性、安全性和可审计性。Clarity语言具有简洁、清晰、可预测和易于审计等优点,这使得智能合约执行更加高效和可靠。

3. 更好的去中心化治理:Stacks层采用了去中心化治理模式,这意味着社区成员可以参与到平台决策中来。未来,Stacks层将继续推进去中心化治理,并为社区成员提供更多参与机会。而RSK治理模式是通过5个席位组成的治理委员会来代表社区参与。

4. 更广泛的生态系统支持:Stacks生态系统正在积极发展,并且已经吸引了许多知名项目和公司加入其中。例如,Blockstack PBC(现在改名为Hiro Systems)是Stacks生态系统中最重要的项目之一,它已经开发出了许多基于Stack

3.代币经济模型

STX 代币总供应量上限为 18.18亿,目前流通量约为 13.6 亿。

Stacks加密货币的创世区块中有13.2亿个STX。这些STX在2017年和2019年通过几次发行进行了 分发。 2017年发行的STX价格为0.12美元,2019年的发行价格为0.25美元,2019年的SEC合规发行价格为0.30美元。

挖矿奖励的分配为前4年1000 STX/区块, 后续4年500 STX/区块, 此后4年250 STX/区块,然后是永久性125 STX/区块。分配给创始人和员工的STX遵循3年解锁。

https://gaia.blockstack.org/hub/1Eo6q4qLMcSSpkhoUADxRAGZhgUyjVEVcK/stacks-zh.pdf

图:STX代币分配

质押奖励(stacking):一种质押机制,用户可以通过质押他们的STX来保证网络的安全性同时可赚取 STX。质押奖励根据质押的 STX 数量和整体网络参与率而有所不同。持有者可以选择不同的 Stacking 周期,以获得不同的奖励。通常,较长的 Stacking 周期将提供更高的奖励。奖励的大小取决于锁定的代币数量和 Stacking 周期的长度。参与者将在 Stacking 周期结束时获得奖励。奖励以 STX 的形式支付,并存储在参与者的钱包中。Stacking 周期的长度为大约 1,800 个区块,大约为 2 周。在每个 Stacking 周期结束时,参与者可以选择继续 Stacking 或退出 Stacking。

流动性挖矿:除了质押奖励外,用户还可以通过向 Stacks DEX(Stacks 区块链上的去中心化交易所)提供流动性来赚取 STX。

治理:STX 持有者对 Stacks 区块链拥有治理权,能够对网络的提案和变更进行投票。

销毁机制:Stacks 区块链上的部分交易费用被销毁,随着时间的推移减少了 STX 的整体供应量。

4.网络及用户状态

图:Stacks TVL变化

图:Stacks钱包数量

图:Stacks合约部署数量

相较于以太坊二层,Stacks的体量还非常小,无论是TVL还是活跃地址数量。

22年Q4和23年Stacks网络地址数量大幅增长,主要得益于BNS域名注册和BTC生态火热。

合约部署数量在2023年上半年激增,生态发展前景有比较乐观预期。

5.BTC的L2项目存在巨大发展空间

目前通过各个方案跨链至以太坊网络的BTC数量约为16.5万枚,BTC持币地址前100标记被币安交易所的地址BTC持币总量为37.5万枚BTC。愿意承担中心化托管风险的BTC持有人对BTC L2的接受度也相对较高,据此推测BTC L2 TVL在乐观的情况下能够达到50万枚BTC级别。

而目前Stacks的上的BTC总量仅2700+枚,尚未释放BTC潜在价值,BTC L2还存在巨大的发展空间。若BTC L2 TVL能够达到50万枚BTC,那么以当前BTC价格计算,将释放135亿美元价值,是目前以太坊二层TVL的3.7倍。Stacks作为比特币二层生态最繁荣二层项目可能是最大受益者。

ETH TVL / ETH L2 TVL(主要为Arbitrum,Optimism)约为11.38。

BTC TVL(BTC FDV) / BTC L2 TVL(包括Stacks,Rootstock)约为17,074。

ETH FDV / ETH L2 FDV (主要为Arbitrum,Optimism)约为 11.72。

BTC FDV / BTC L2 FDV (包括Stacks,Rootstock)约为 441.32。

从简单的TVL和FDV对比来看,相对以太坊二层项目,由于目前比特币二层生态尚未发展起来,因此存在高估的情况,主要原因是市场对比特币二层赛道预期比较高。

以当前以太坊二层项目Arbitrum和Optimism的TVL/FDV值作为参考值,对Stacks进行估值。

TVL预测分为乐观、中性和悲观情况。乐观情况下,以TVL能够达到50万枚BTC,即以太坊跨链锚定BTC数量和中心化交易所Binance标记地址BTC数量总和;中性情况下,达到以太坊BTC锚定数量;悲观情况下,达到2万枚BTC。

6.团队成员及其最近动态介绍

在初期,Stacks背后主要公司为Blockstack PBC,目前已经更名为Hiro Systems PBC(简称Hiro)。Muneeb Ali为Hiro创始人,项目团队的主要成员拥有多年分布式系统领域的研发经验,其中包括 6 位分布式系统领域博士,2 位获得美国「总统职业奖」的科学家。

Stacks生态核心成员

Muneeb Ali,Stacks联合创始人,Hiro CEO,是普林斯顿大学的计算机博士,专注于研究搭建分布式应用的全栈解决方案。他曾在TEDx等论坛上发表演讲,传播加密数字货币、区块链,并撰写了大量相关主题的学术刊物与白皮书。目前推特状态活跃,关于产品更新和发展规划也大多来源于Muneeb。

Jude Nelson,Stacks的首席技术官(CTO),前Hiro工程合伙人,从普林斯顿大学获得了计算机科学博士学位,曾是PlanetLab的核心成员,该实验室因实现进行行星尺度实验和部署获得了ACM Test of Time奖。他的研究涵盖了光与存储系统和CDN。Vim使用超过十年。在过去一年中,是stacks github主要贡献者之一,提交了1,273 contributions。

Aaron Blankstein,Stacks的首席安全官(CSO),在2017年获得博士学位后加入了Blockstack工程团队。他在普林斯顿大学和麻省理工大学学习计算机科学。其研究涵盖了多个主题,主要集中在Web应用程序性能,缓存算法,编译器和应用密码学上。他对CONIKS的研究在2017年获得了Caspar Bowden隐私增强技术奖。Emacs使用已有10余年。过去一年,Araron提交了581次contributions。

7.开发、生态项目状态

Stacks 最早是由比特币建设者发起的开源项目,其背后的开发人员在基于比特币网络构建应用程序和协议方面拥有丰富的经验,现在有 30 多个独立实体和开发人员,Stacks是目前BTC L2 项目中生态最为最丰富的。截止2023年3月,官方网站总共列出的项目数量为88个,重点项目为8个。

Stacks 官方网站所列重点项目

具体项目信息可在官网查询:https://www.stacks.co/explore/discover-apps

而根据 Stacks 创始人 muneeb 2023年2月在推特上的最新分享,则重点提到了以下几个赛道及项目:

Stacks L2 上的 NFT:如 Gamma.io 和 Satoshibles

Stacks 的钱包应用:Xverse 和 Hiro Wallet

Stacks L2上的DeFi: ALEX 和 Arkadiko Protocol

由于钱包和NFT交易市场并没有发币,这里重点介绍两个DeFi协议:ALEX 和 Arkadiko Protocol

Alex Lab

Alex Lab是Stacks生态第一大DeFi应用,产品功能丰富,包括借贷LaunchPad,借贷,DEX,订单簿,永续合约等。同时,Alex Lab和包括钱包在内的其他生态开发着互动频繁,社区认可度较高。最后,考虑到Stacks的开发语言为Clarity,以太坊或者其他生态开发着进入Stacks生态门槛较高,所以短期来看Alex 在Stacks生态已建立起护城河,并且这种领先地位会随着Stacks生态项目的增加而扩大。

数据更新日期:2023–05–10

近期重大更新:

1.产品上新:订单簿测试网已上线

2.产品上新:跨链的永续合约即将上线

3.产品计划:将支持Ordinals协议并支持BTC上的NFT交易(具体计划未来几周Medium发布)

4.代币释放:ALEX释放预计将于区块高度 103,825后减半

5.融资:完成250万美元战略轮融资,Trust Machines和Gossamer Capital参投

团队:

Chiente Hsu ,首席执行官(CEO),博士学位,曾投身于量化投资领域,曾担任瑞士信贷阿尔法策略全球主管和摩根士丹利量化投资策略研究全球主管。

Rachel Yu,联合创始人,理学硕士,是高盛(Goldman Sachs)和摩根大通亚洲(JP Morgan Asia)的校友,她领导了中国机构销售团队。在成功建立高频数据和机器学习交易公司后,她共同创立了ALEX。

Chiente和Rachel几乎参与了金融业的每一个领域 — — Alex Lab开发由超过15名金融工程、智能合约开发和加密货币内部人士的专家组成。

产品:

LaunchPad:目前IDO打新过两个项目,分别是:ALEX — 2022–01–19 以及 BANANA (Bitcoin Monkey,类似于BAYC)。主要是Stacks生态项目缺乏,发币的项目更加稀少,LaunchPad功能并未展现出太多生态贡献力。

图:Alex Labs交易量

swap:目前支持12个币种的兑换,最新日交易额为0.8M ,2月随着BTC L2概念的热度增加,日交易量较1月大幅提升,并且在2月19日达到最高单日交易量3.5M,最主要交易量集中在STX以及ALX相关交易对。随后,随着ALEX代币上线中心化交易所,链上交易量有所下降。缺乏大市值交易标的不仅是ALEX面临的问题,也是整个BTC L2生态面临的问题。由于BRC20热度,Alex Labs将上线BRC20交易所。

流动性池(Pool):支持13个流动池,其中最大的流动池为 STX — ALEX。

图:Alex staking 页面

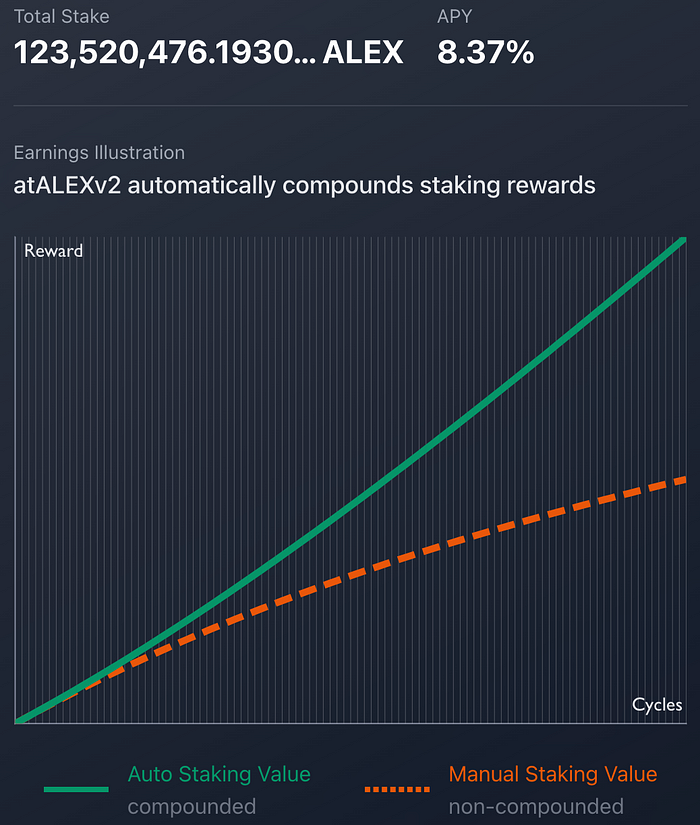

Staking:Staking年化收益和质押周期以及是否选择自动质押获取复利有关系,从上图可以看出总质押量为1.23亿个。约每4天为一个最小质押周期,获得最大年化收益需要质押 100个周期(约100天),同时Staking收益也要参与复利自动质押。

Farm:将流动性池的LP Token质押可以获得ALEX奖励,同时获得APower,APower是获得LaunchPad额度的衡量指标。目前支持5种LP Token,年化收益在34%-57%不等。

订单簿功能:目前处于Beta测试版本,产品页面UI设计以及体验流畅度均比较好。

经济模型

代币总量1,000,000,000枚。

20% 给基金会,分配给社区储备池以支持 ALEX 的生态系统、早期采用者和未来发展

50% 保留给社区staking或提供流动性代币以赚取 $ALEX

30% 给员工、顾问和早期投资者和创始团队

Alex Labs规定了社区部分每年的ALEX新增流通总量上限:

图:社区部分每年新增流通量上限

Arkadiko Protocal

Arkadiko是一个类似于Make Dao的稳定比协议,产品目标是提高Stacks网络上资产流动性,通过超额抵押Stacks上的资产获得稳定币USDA,并推动USDA在比特币二层网络的发展。

项目基本信息

数据更新日期:2023–05–13

近期重大更新

1. Stacks 2.1发布,Arkadiko完成集成后,将支持用户在使用STX铸造USDA的同时获得STX 的Staking收益。

2.重启了稳定币流动池,增加USDA的流动性和稳定性。

3.2023年2月底发布了新的路线图,路线图中表示正在计划代币经济升级,减少Diko的抛压。

产品

相比较Alex Lab,Arkadiko Protocal的产品专注于稳定币,其他功能模块起到辅助作用。对比以太坊上稳定币项目,目前Arkadiko的产品各项数据表现,2023年第四季度Stacks的SBTC上线后将会给Arkadiko 的稳定币铸造提供足够抵押物,才有机会迎来快速增长期。

SWAP :目前支持7个币种对的交易,主要以USDA,STX以及XBTC为主,流动池TVL为239万USD,整体规模较小。

Borrow(借贷):目前支持STX,XBTC以及ALEX借贷 USDA。

Stake:目前支持stDiko,USDA以及流动池中的LP参与质押,除了stDiko年化收益为7.4%,其他年化在50%-76.03%不等,且稳定在较高的年化的水平。

Governance(治理):目前共完成了22项提案,最新正在进行的一项提案为集合 Stacks 2.1。

经济模型

图:代币分配

代币总量为100,000,000代币。

21% 团队 — — 4 年归属,在 6 个月锁定期后每月解锁。

12% 战略筹资 — — 4 年归属,在 6 个月锁定期后每月解锁。

17 % Arkadiko Foundation Treasury — — 基金会持有的锁定代币,具体释放根据用途。

50% 的生态系统奖励池 — 作为用户为协议提供流动性的激励

图:代币释放

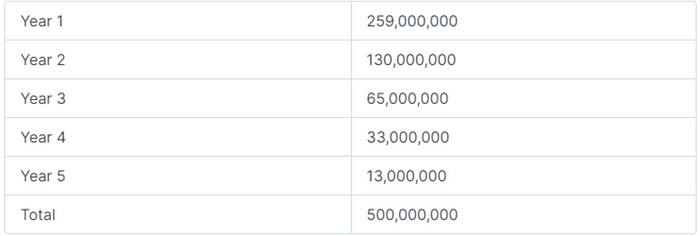

第一周释放量约为130万DIKO,之后每两周减少2%,目前流通量 35,902,590 ,占代币总量的 35.9%。

总结

Stacks Labs是目前生态发展最繁荣的比特币二层项目,尽管目前TVL和活跃地址数据远远低于以太坊二层项目,但比特币二层发展空间巨大。Stacks将在2023 Q4进行Nakamoto升级,本次升级将引入五个重要功能。其中最值得关注的是:Stacks交易由比特币网络保护安全性。这个功能使Stacks交易更加安全和可靠,并且成为真正意义上的Layer2而不是一条拥有自己独立状态的侧链。其次,引入去中心化、双向比特币锚定(sBTC),可能推动解锁价值数千亿美元的“比特币 DeFi 市场”。最后,4–5秒的出块速度以及支持其他网络的编程语言(比如Solidity ),大大提升了网络性能,降低了开发者进入的难度,为生态项目的爆发提供了条件。

Alex作为Stacks生态第一大DEX产品,ALEX的产品丰富且使用体验比较好团队具有很好的工程交付能力。从未来产品更新来看,团队善于抓住热点(支持Ordinals NFT交易), 发展方向规划清晰。

不过目前也面临两个重要的问题:

一是可交易标的少,和以太坊及其他生态相比无论是TVL还是活跃用户,均处于较低水平。

其次交易确认极慢,进行一次 SWAP 交互需要等待4个BTC区块,平均需要40分钟,需要等待 Stacks Q4 季度的升级才能解决,区块时间预计缩短到4–5秒。

整体上来说,尽管面临各种问题,Alex Lab仍然是一个优秀的产品,BTC L2 爆发之后,ALEX会获得前期各个项目代币发行以及交易的红利。

而Arkadiko Protocal 是一个在Stacks上线较早且一直持续开发的稳定币项目,团队技术能力较好,和Stacks官方以及现有的生态项目合作密切。但是目前主要抵押物为STX,总市值较低;同时稳定币USDA也面临生态不健全,应用场景少的问题。最终导致 USDA并未形成应用规模,等待Stacks SBTC的发布,预计可以为USDA提供足够的抵押物,同时随着Stacks二层应用的逐渐丰富,可以期待 USDA 在未来的稳定币市场中(尤其比特币二层网络)补获一定的市场份额。

LD Capital is a leading crypto fund who is active in primary and secondary markets, whose sub-funds include dedicated eco fund, FoF, hedge fund and Meta Fund.

LD Capital has a professional global team with deep industrial resources, and focus on develivering superior post-investment services to enhance project value growth, and specializes in long-term value and ecosystem investment.

LD Capital has successively discovered and invested more than 300 companies in Infra/Protocol/Dapp/Privacy/Metaverse/Layer2/DeFi/DAO/GameFi fields since 2016.

website: ldcap.com

twitter: twitter.com/ld_capital

mail: BP@ldcap.com

medium:ld-capital.medium.com